Công ty TNHH Kế Toán Vina – Công ty chuyên cung cấp dịch vụ kế toán cho Doanh nghiệp Nhật Bản và dịch vụ kế toán cho Doanh nghiệp có vốn đầu tư nước ngoài tại TPHCM và Hà Nội xin chia sẽ bài viết này:

Nhìn chung cá nhân cư trú và cá nhân không cư trú đều là các đối tượng phải chịu thuế Thu nhập cá nhân theo quy định của Luật Thuế Thu nhập cá nhân. Tuy nhiên phạm vi chịu thuế và thuế suất áp dụng đối với hai đối tượng này lại hoàn toàn khác nhau. Vì vậy việc hiểu rõ cách xác định cá nhân cư trú và không cư trú theo quy định hiện hành là điều hết sức quan trọng.

- Thế nào là cá nhân cư trú tại Việt Nam

Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

a) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam, trong đó ngày đến và ngày đi được tính là một (01) ngày. Ngày đến và ngày đi được căn cứ vào chứng thực của cơ quan quản lý xuất nhập cảnh trên hộ chiếu (hoặc giấy thông hành) của cá nhân khi đến và khi rời Việt Nam. Trường hợp nhập cảnh và xuất cảnh trong cùng một ngày thì được tính chung là một ngày cư trú.

Cá nhân có mặt tại Việt Nam theo hướng dẫn tại điểm này là sự hiện diện của cá nhân đó trên lãnh thổ Việt Nam.

b) Có nơi ở thường xuyên tại Việt Nam theo một trong hai trường hợp sau:

b.1) Có nơi ở thường xuyên theo quy định của pháp luật về cư trú:

b.1.1) Đối với công dân Việt Nam: nơi ở thường xuyên là nơi cá nhân sinh sống thường xuyên, ổn định không có thời hạn tại một chỗ ở nhất định và đã đăng ký thường trú theo quy định của pháp luật về cư trú.

b.1.2) Đối với người nước ngoài: nơi ở thường xuyên là nơi ở thường trú ghi trong Thẻ thường trú hoặc nơi ở tạm trú khi đăng ký cấp Thẻ tạm trú do cơ quan có thẩm quyền thuộc Bộ Công an cấp.

b.2) Có nhà thuê để ở tại Việt Nam theo quy định của pháp luật về nhà ở, với thời hạn của các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế, cụ thể như sau:

b.2.1) Cá nhân chưa hoặc không có nơi ở thường xuyên theo hướng dẫn tại điểm b.1, khoản 1, Điều này nhưng có tổng số ngày thuê nhà để ở theo các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế cũng được xác định là cá nhân cư trú, kể cả trường hợp thuê nhà ở nhiều nơi.

b.2.2) Nhà thuê để ở bao gồm cả trường hợp ở khách sạn, ở nhà khách, nhà nghỉ, nhà trọ, ở nơi làm việc, ở trụ sở cơ quan,… không phân biệt cá nhân tự thuê hay người sử dụng lao động thuê cho người lao động.

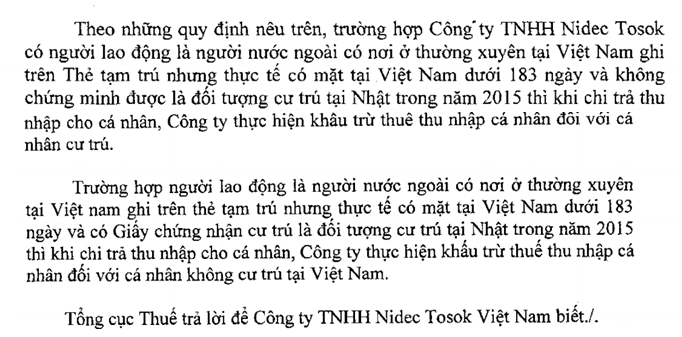

Trường hợp cá nhân có nơi ở thường xuyên tại Việt Nam theo quy định tại khoản này nhưng thực tế có mặt tại Việt Nam dưới 183 ngày trong năm tính thuế mà cá nhân không chứng minh được là cá nhân cư trú của nước nào thì cá nhân đó là cá nhân cư trú tại Việt Nam.

Việc chứng minh là đối tượng cư trú của nước khác được căn cứ vào Giấy chứng nhận cư trú. Trường hợp cá nhân thuộc nước hoặc vùng lãnh thổ đã ký kết Hiệp định thuế với Việt Nam không có quy định cấp Giấy chứng nhận cư trú thì cá nhân cung cấp bản chụp Hộ chiếu để chứng minh thời gian cư trú.

Tham khảo Công văn 3604/TCT-TNCN ngày 04/09/2015 của Tổng Cục Thuế.

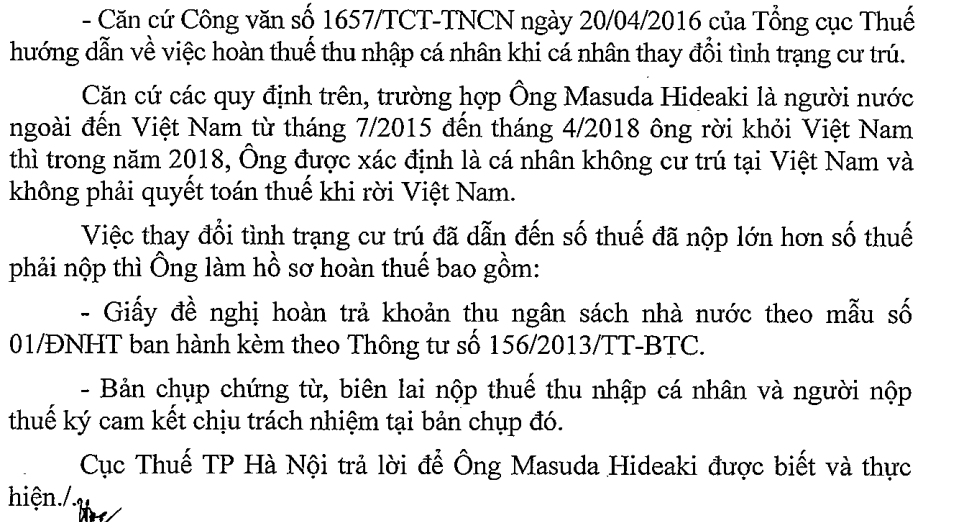

Tham khảo Công văn số 3313/CT-TTHT ngày 22/1/2018 của Cục Thuế TP. Hà Nội

Kết luận: Như vậy có thể thấy rằng, để xác định tình trạng cư trú của một cá nhân, đầu tiên là phải tính xem trong năm dương lịch (hoặc trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam).

- Nếu cá nhân nước ngoài có mặt tại Việt Nam từ 183 ngày trở lên thì là cá nhân cư trú (mà không cần phải xem xét tiếp bất kỳ điều kiện nào).

- Nếu cá nhân nước ngoài có mặt tại Việt Nam dưới 183 ngày thì chuyển sang xét tiếp điều kiện b, tức là xem xét cá nhân nước ngoài có nơi ở thường xuyên tại Việt Nam hay không. Nếu cá nhân có nơi ở thường xuyên tại Việt Nam thì được xem là cá nhân cư trú (cho dù ở Việt Nam dưới 183 ngày). Tuy nhiên nếu cá nhân này chứng minh được là cá nhân cư trú của nước khác thì cá nhân này không là cá nhân cư trú tại Việt Nam.

| STT | Tiêu chí xác định | Cư trú/

Không cư trú |

| 1 | Có mặt tại Việt Nam từ 183 ngày trở lên | Cư trú |

| 2 | Có mặt tại Việt Nam dưới 183 ngày trở lên | |

| 2.1 | Không có nơi ở thường xuyên theo quy định của pháp luật về cư trú | Không cư trú |

| 2.2 | Có nơi ở thường xuyên theo quy định của pháp luật về cư trú và chứng minh được là cá nhân cư trú của nước khác | Không cư trú |

| Có nơi ở thường xuyên theo quy định của pháp luật về cư trú nhưng không chứng minh được là cá nhân cư trú của nước khác | Cư trú |

- Thế nào là cá nhân không cư trú

Cá nhân không cư trú là người không đáp ứng điều kiện của cá nhân cư trú như đã đề cập bên trên.

Lưu ý: Trường hợp trong năm đã tạm kê khai dưới dạng cá nhân cư trú, nhưng trong năm phát sinh một số yếu tố làm thay đổi tình trạng cư trú so với ước tính ban đầu, nếu việc thay đổi này tác động đến nghĩa vụ thuế thu nhập cá nhân thì việc điều chỉnh lại việc kê khai trong quá khứ là cần thiết, và khi đó, tiền chậm nộp thuế TNCN hoặc tiền thuế nộp thừa là có thể phát sinh.

Công văn số 68716/CT-TTHT ngày 12/10/2018 của Cục Thuế TP. Hà Nội

Tham khảo Công văn số 37608/CT-TTHT ngày 6/6/2017 của Cục Thuế TP. Hà Nội

- Sự khác biệt trong phạm vi xác định thu nhập chịu thuế giữa cá nhân cư trú và không cư trú

Theo quy định về Thuế thu nhập cá nhân hiện hành, cá nhân cư trú kê khai thu nhập toàn cầu, trong khi cá nhân không cư trú chỉ phải kê khai thu nhập phát sinh tại Việt Nam, không phân biệt nơi nhận và trả thu nhập.

Trong đó, khái niệm thu nhập phát sinh tại Việt Nam mặc dù không có định nghĩa một cách rõ ràng nhưng trong thực tiễn áp dụng quy định, nó được hiểu là thu nhập phục vụ cho công việc tại Việt Nam, không phân biệt nơi nhận và trả thu nhập. Điều đó có nghĩa rằng, một cá nhân dù không hiện diện tại Việt Nam bất kỳ thời gian nào trong năm tính thuế, cá nhân đó vẫn có thể phát sinh nghĩa vụ thuế tại Việt Nam nếu cá nhân đó có phát sinh tiền lương, tiền công cho mục đích công việc tại Việt Nam.

Tham khảo công văn số 2465/TCT-TNCN ngày 20/6/2018 của Tổng cục Thuế

- Sự khác biệt trong cách tính thuế giữa cá nhân cư trú và không cư trú

Các yếu tố khác biệt được mô tả như bảng bên dưới:

| Tiêu thức | Cá nhân cư trú | Cá nhân

không cư trú |

| Thuế suất áp dụng | Lũy tiến từ 5% – 35% | Toàn phần (20%) |

| Giảm trừ bảo hiểm bắt buộc | Được | Không |

| Giảm trừ gia cảnh | Được | Không |

| Quyết toán thuế | Có | Không |

Đối với cá nhân cư trú: Thuế thu nhập cá nhân là tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

Để thuận tiện cho việc tính toán, có thể áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC.

Đối với cá nhân không cư trú: Thuế thu nhập cá nhân là thu nhập tính thuế nhân (x) với thuế suất 20%. Thu nhập chịu thuế cũng chính là thu nhập tính thuế.

Như đã trình bày bên trên, thu nhập chịu thuế đối với cá nhân không cư trú là thu nhập phát sinh cho công việc tại Việt Nam.

Trường hợp người nộp thuế có phát sinh thu nhập cho công việc tại Việt Nam nhưng không xác định được một cách riêng biệt, quy định đưa ra công thức yêu cầu phân bổ thu nhập toàn cầu dựa theo một trong hai tỷ lệ i) tỷ lệ số ngày hiện diện tại Việt Nam hoặc ii) tỷ lệ số ngày làm việc tại Việt Nam nếu cá nhân không hiện diện tại Việt Nam.

Quý bạn đọc có bất cứ thắc mắc nào liên quan tới bài viết hoặc dịch vụ kế toán cho Doanh nghiệp Nhật Bản, Doanh nghiệp có vốn đầu tư nước ngoài tại Việt Nam, vui lòng liên hệ Kế Toán Vina để được tư vấn và hỗ trợ.